启迪环境上半年每股亏损2.34元至2.83元。巨额的亏损使得启迪环境缩减在营项目,但这能帮助缓解短期偿债压力吗?

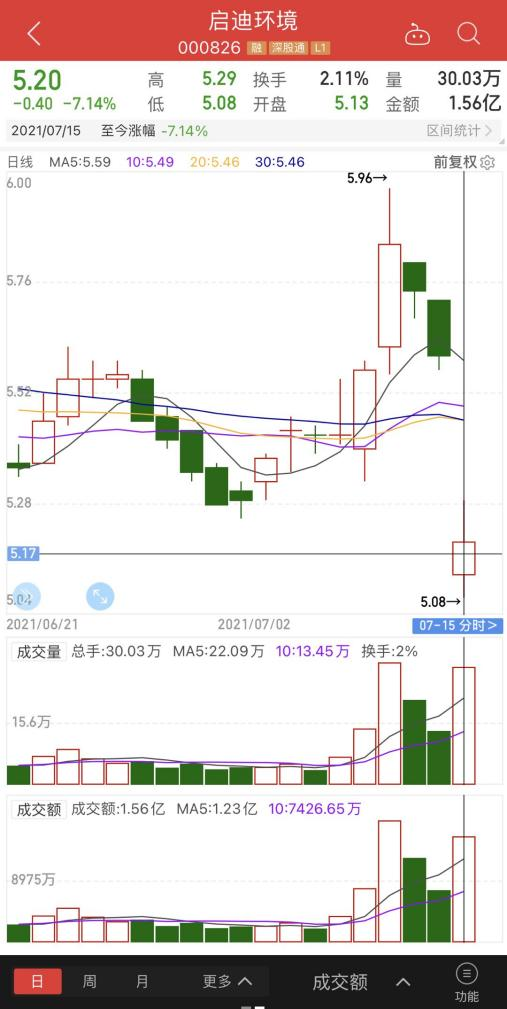

7月15日,国内环保行业龙头——主营固废处置和水务治理的启迪环境(000826.SZ)公告称,因战略与业务调整,造成22.08亿元的资产减值。考虑低效资产后,整体资产的减值导致启迪环境2021年上半年归属上市公司股东净利润下降30亿至35亿元。结合其他因素影响,启迪环境上半年的亏损额预计在33亿至40亿元,同比下降1927.46%- 2315.1%。截至7月15日收盘,启迪环境收报5.2元/股,较前一交易日下降0.4元/股,单日跌幅高达7.14%。7月13日-15日,启迪环境的股价已累计下跌0.64元/股,累计降幅高达10.96%,市值已蒸发9.16亿元。不单是启迪环境,其从事产业园建设与经营、科技投资业务的关联公司启迪控股股份有限公司(下称:启迪控股)近期也面临债务困局。由启迪科华有限公司发行、启迪控股担保的3.5亿美元7.95 08/15/2018,0.5亿美元7.95 10/15/2019,5.5亿美元6.95 06/18/2019三只担保美债也因流动性原因暂未付息。早年,启迪环境一直维持较高的信用评级。2016年7月,中诚信国际信用评级有限责任公司 (下称:中诚信)曾将启迪环境及其债券评为AA+级,并给予启迪环境稳定展望。此后的2次评级中,启迪环境及其债券始终维持在AA+级。由于启迪环境存在无实控人的问题,且正在进行吸收合并事宜,中诚信虽然在2020年11月维持启迪环境及其债券评级,但将其列入信用评级观察名单。2021年7月14日,中诚信在最新一期的跟踪评级公告中将启迪环境及其“16桑德MTN003”、“17桑德MTN001”和“19启迪G2”的信用等级调降至AA级,并对启迪环境给予负面展望。![图片]()

图片来源:《启迪环境科技发展股份有限公司2021年度跟踪评级报告》

中诚信认为,启迪环境出现大额的资产减值和利润亏损的情况。此外,启迪环境短期债务较多,资金支出较多,应收账款对资金占用较高,因此整体面临较大的流动性和短期偿债压力。启迪环境是一家集固废收集处置全产业链及水务生态综合治理全领域于一体的公司,其主营业务覆盖数字环卫、环卫环保设备安装及技术咨询、固废与再生资源、水生态治理以及零碳能源等。截至2021年一季度末,启迪环境的控股股东为启迪科技服务有限公司(下称:启迪科技)。该公司持有启迪环境2.37亿股,股权占比16.56%,其中1109.74万股被质押。当前,启迪环境处于无实际控制人状态,可能触发经营风险。另外,同业的城发环境(000885.SZ)换股吸收合并启迪环境的事宜也可能造成启迪环境的重大变动。2020年,启迪环境的营业总收入为85.21亿元,同比下降16.27%,营业总收入已连续两年下降。值得注意的是,除环保设备安装及技术咨询业务下滑外,其余主营业务均有增长。造成启迪环境营业总收入的降低的原因是市政施工和再生资源处理业务减少的12.85亿元和6.17亿元。扣除营业成本、各项期间费用以及其他经营收益的影响后,启迪环境的营业亏损为14.52亿元,而2019年为盈利6.38亿元。造成营业亏损的原因除了过高的营业总成本外,还有2.16亿元的资产减值和11.33亿元的信用减值。考虑营业外收入和所得税影响后,启迪环境2020年度的净亏损为14.17亿元,是近五年来的首次亏损。2021年一季度,启迪环境的亏损仍在持续。17.3亿元的营业总收入较2020年同期减少13.59%;营业亏损为0.31亿元,净亏损为0.79亿元,而2020年同期二者均盈利。持续的亏损使得启迪环境的财务状况更加恶化。截至2021年一季度,启迪环境总负债为259.01亿元,其中流动负债150.5亿元,流动比率仅为0.74,高于2020年末的0.69,但流动资产仍无法覆盖流动负债。此外,在启迪环境111.45亿元的流动资产中,应收账款高达56.18亿元,货币资金仅为23.48亿元。中诚信发现,启迪环境的货币资金中有19.94 亿元为票据及保函的保证金,可动用的部分仅为3.54亿元。较高的资金占用和较低的可动用资金使得启迪环境面临较高的流动性压力。加之启迪环境4月-12月到期债务为81.55亿元,其短期偿债压力较大。综合来看,启迪环境盈利能力大幅下滑,短期面临着较大的流动性和偿债压力。近年,启迪环境的扩长过快。早在2010年-2013年,当时的启迪环境还是由北京桑德环保集团有限公司控股的桑德环境资源股份有限公司(下称:桑德环境)。这一时期,桑德环境以固废处理和水务业务双轮驱动。在固废领域,桑德环境着力发掘固废处理的产业链联动优势,积极延伸产业链条;在水务领域,充分发挥其在湖北省的区位优势,提升自身的营运能力。虽然发展较快,但桑德环境2013年度的投资额也仅为5.25亿元。而在2012年,桑德环境还通过配股发行的方式募集18.51亿元,为后续的高速发展提供了支撑。2014年-2015年,桑德环境经历了从战略到股东的巨大转变。桑德环境一改以往延展产业链的发展模式,采用更加激进的投资并购方式引领增长。改名为启迪桑德环境资源股份有限公司(下称:启迪桑德)后,启迪桑德推进在固废、水务及环卫领域的并购,2015年度的投资额首度突破10亿元。为支撑业务拓展,启迪桑德在2015年连续发行6期超短期融资券和3期短期融资券,合计募集39亿元以补充资金。2016年,环保行业竞争加剧,但在PPP市政基础设施业务的热潮下,启迪桑德的营收维持增长。年末,启迪桑德启动了非公开发行股票方案以支撑环卫及固废业务的运营,同时适当补充流动性,偿还债务。45.53亿元的股票发行方案在2017年完成,这极大扩充了启迪桑德的资金储备。启迪桑德以再生资源结合产业园的模式成功获得众多订单;水务领域的PPP市政基础设施项目也有重大进展。这一年,启迪桑德的投资额增至32.89亿元。随着国家对PPP市政基础设施的收紧,2018年,启迪桑德的营收明显下滑,但依旧维持固废、环卫和水务等领域的投资,全年投资额升至44.8亿元。2019年,国家经济增速放缓,更名后的启迪环境营收继续下降。除固废细分业务和水务保持增长外,再生资源、环卫和PPP市政基础设施的营收均有缩减,投资额也骤降至13.44亿元。这时启迪环境已感受到债务的压力,其在年内接连发行11亿元的绿色债券。除自身融资外,启迪环境还分别向控股股东启迪科技及关联方申请5亿元的财务资助。在疫情爆发的2020年,启迪环境营收放缓的趋势依旧没有改变。为避免资金压力进一步增加,启迪环境只得终止部分投资金额大、投资回收期过长的项目。同时,启迪环境再次向控股股东启迪科技申请10亿元借款,向启迪科技关联方申请8亿元授信额度,以应对债务问题。进入2021年,资金不足的启迪环境只得大幅削减已有项目,但这就产生了高额的资产减值,进而造成利润的大幅下降。启迪控股也有着类似的问题,常年的投资使得自身的资产负债率超过7成。在营收下降的环境中,短期债务较高的占比使得其短期偿债能力下降,最终导致美债的逾期。当前,启迪环境与启迪控股已通过减少项目,转让资产方式化解债务负担,但这还来得及吗?