2024-12-22 13:01:16 作者 : 朱 巍 围观 :374次

摘 要:[ 研究目的 ] 推进科技与金融深度融合,为创新提供高效率的流动性支撑,对培育新 质生产力具有重要意义。[ 研究方法 ] 以科技金融工具为切入点,分析股权投资、科技贷款、 科技保险三大类科技金融工具的发展现状和主要挑战。尝试构筑科技创新与金融资本“融合矩 阵”,推进二者在价值发现、风险分担和数据画像等方面深度耦合发展,并提出科技金融创新 的启示。[ 研究结论 ] 提出以技术演进规律把握投资决策方向;发挥科创平台的技术发现能力; 推进孵化载体参与风险分担;将算法创新作为 AI 模型的突破方向等四项对策建议。

关键词:科技金融;金融工具;融合矩阵;算法创新;新质生产力

金融是创新的血液。做好科技金融这篇大文章,优化科技金融体制,可以更好地为创新 活动提供流动性支持,对于促进科技成果转化、培育新质生产力、实现高质量发展具有重要 意义。

一、核心要义:科技金融的实质是创新融资

在人类文明史上,科技和金融一直相辅相成。货币支付的每一次革命性变革,可以说都是 科技进步推动的结果,从贝壳到金属货币,从金属货币到纸币、从纸币到二维码支付,其背后 是冶金术、造纸术、印刷术和信息技术的不断突破。同样,股份公司、证券交易所、保险、银 行和风险投资等近现代金融模式创新也极大地加速了大航海时代、第一次科技革命(蒸汽时代)、 第二次科技革命(电气时代)、第三次科技革命(信息时代)的不断兴起。

(一)金融科技与科技金融不能混淆

从上文分析可以看出,科技和金融有着密切的共生关系。这种关系还派生了两个概念:金 融科技与科技金融。金融科技,即应用新技术提升金融业本身的运行效率;科技被定位为应用 工具,金融则提供应用场景。科技金融,即运用各类金融工具促进科技创新,为创新提供流动 性支持,分担风险并获取超额收益;科技创新成了资本需求方,金融则是资本供给方。因此, 两个概念并不满足交换律,不能混为一谈。

(二)科技金融为创新商业化提供现金流

与资本、劳动等传统生产要素边际投入递减的规 律不同,创新要素投入具有边际效益递增的特点,科 技进步正成为推动世界经济发展的主要动力。国家或 企业对科技的不断投入,有一个潜在的契约,那就是 科技突破将带来超额回报和竞争优势。但是这种投入 和产出之间并不是即时、简单、明晰的白盒函数关系, 而是延迟、复杂、晦暗的黑盒函数关系。基础研究带 来的新知识、应用研究带来的新技术要转化为市场所 接受的产品和服务,需要经过一个道阻且长的转化过 程。科技突破不等于创新,创新是新发明或新发现的 商业化过程,是科技成果转化的过程,这一点已被各 国政府和学界所共识。

创新过程中投入和产出之间有着较为漫长的时间 差。创新在基础研究、应用研究阶段尚有政府资助可 以获取,原型制造阶段或许还有创新者个人积蓄投入, 但是进入中试、工程化、规模化生产、产品上市直至 实现盈亏平衡,巨大的资金缺口则需要金融资本的进 入才可以填补。

(三)科技金融是新质生产力形成的重要助力

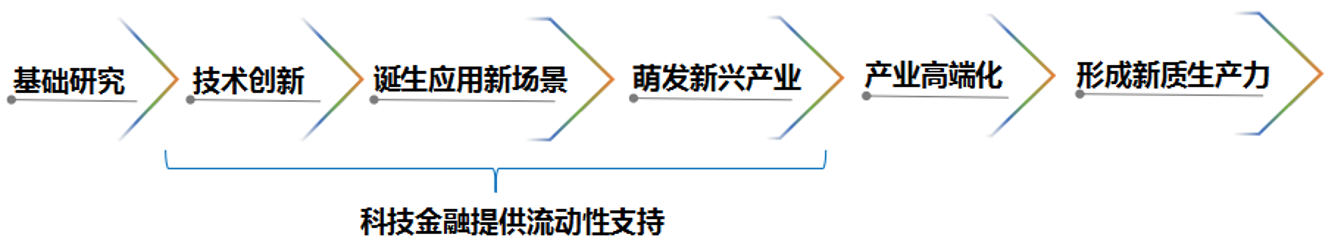

如果观察新质生产力的形成路线:基础研究、技 术创新、应用场景、新兴产业、产业高端化,可以发现, 科技创新是新质生产力的源泉,是新质生产力形成 逻辑中的关键环节。科技金融则为新质生产力形成 提供流动性支持。显然,科技金融的实质是创新融资, 是促进科技成果转化和新质生产力形成的重要助力 (见图 1)。

图 1 科技金融助力新质生产力形成

二、现状概述:基于科技金融工具的洞察视角

金融工具是融资活动的实施方式和机制安排。分 析科技金融实践活动,金融工具是一个很好的洞察视 角。科技金融工具由很多不同类型。新发明、新发现在创新过程中所处阶段的不同、创业者对股权让渡的 偏好差异,以及创新风险的控制需求多样,催生了不 同类型的科技金融工具。总体而言,科技金融工具主 要有股权投资、科技贷款、科技保险三大类(见图 2)。 本文从不同科技金融工具的发展情况来分析当前科技 金融的现状。

图 2 科技金融主要工具

尽管科技金融的概念诞生在中国,但科技金融的 实践从美国风险投资市场的兴起就开始了 [1]。国际上 科技金融主要发展路径主要有:美国风险投资资本市 场主导模式、德国混业经营的“全能银行”模式、以 色列政府引导基金模式等 [2]。二十多年来,我国科技 金融在实践中进行了全方位的探索,还在北京、上海、 南京、合肥等地设立了科创金融改革试验区,科技金 融工具种类不断丰富。

(一)股权投资

当前,科技企业股权投资工具已形成门类比较齐 全的体系。主要有种子资本、天使投资、风险投资、科 创板、主板等,各类基金是主要投资主体。股权投资工 具的特点是高风险、高收益,风险与收益具有对称性。 影响股权投资工具选择的因素主要有两点:一是 科技企业不同发展阶段对资金的需求量,二是投资人 的风险偏好。一般而言,科技成果转化越是往后推进, 其资金需求量越大,风险也逐渐减小。

种子资本、天使投资主要面向种子期、初创期的 科技企业,项目多处于概念验证或者产品原型的阶段, 投入资金量也较小。风险投资主要面向成长期的科创 企业,项目一般已实现量产,有初步的商业模式,并 开始在市场上销售,但尚未实现盈亏平衡。当科技企 业实现盈亏平衡,商业模式走向成熟,需要扩大规模, 科创板、主板上市将成为选择。

社会资本、政府资金大多通过基金的形式来投资 科技企业。当前最为流行的基金治理组织结构是有限 合伙型私募股权投资基金。在该组织结构下,政府引 导基金、市场化母基金作为有限合伙人,出资比例占 98% 左右,基金管理公司(实控人)作为一般合伙人, 出资比例在 2% 左右。

近年来,我国资本市场改革不断深化,已逐步构建 起北京证券交易所、创业板、科创板等多层次科创资本 市场体系。截至 2023 年 6 月底,北交所上市企业 204 家, 总市值超 2668 亿元;科创板上市企业 542 家,总市值达 6.72 万亿元;超过 1000 家专精特新企业在 A 股上市; 创业投资和私募股权投资基金管理规模近 14 万亿元 [3]。

(二)科技贷款

从资金来源的规模看,科技贷款是国内科技金融 的主要形式。科技贷款与传统贷款的区别在于信用创 造的基础不同。科技贷款是基于企业创新能力和技术 成果未来价值的信用创造,如技术领先性、技术替代 性、专利保护、商业模式等。传统商业贷款是基于财 务数据的信用创造,如现金流、净利润、固定资产等。 要注意的是,对初创科技企业而言,贷款偿还来源往 往不是产品销售现金流,而是初创企业股权融资的现 金流。由于央行和政府对商业银行科技贷款利率有严 格的监管,所以科技贷款的特点是高风险、低收益, 风险与收益不对称。

当前,国内商业银行已经搭建起种类众多、涵盖 面极为广泛的科技贷款体系。创新积分贷、知识产权 质押贷、高新技术企业贷、专精特新贷、科保贷等都 属于科技贷款的范畴,其中前两者较有代表性。

创新积分贷,是科技管理部门探索建立一种基于 定量评价、非传统财税政策、精准化支持中小企业技 术创新的评价体系,为科技企业画像。核心积分指标 有 20 个,由科技部火炬中心设置,主要包括企业研发 投入强度、技术合同成交额、高新技术产品收入、承 担科技计划项目等。科创企业可通过积分评价,获得 银行相应额度的信贷支持。2022 年,全国 7.13 万家 创新积分企业共获银行授信 1178.6 亿元 [4]。

知识产权质押贷,是指企业以拥有的专利权、软 件著作权等知识产权经评估后,作为抵押物从银行获 得贷款的一种融资方式,旨在帮助轻资产科创企业解 决因缺乏不动产担保而带来的融资难题 [5]。在实践中, 由于知识产权估值难、变现难,商业银行往往还是会 要求企业提供担保或实物抵押。2024 年,国内全面实 施专利开放许可制度,这为知识产权质押找到了一个 新突破口,但其实施效果还有待观察。

近年来,在国家政策号召和激烈市场竞争刺激下, 商业银行开展科技信贷业务热情较高,设立了大量专 营科技信贷机构(科技支行)和服务团队。截至 2023 年 6 月底,我国已设立科技特色支行、科技金融专营 机构超 1000 家;高技术制造业中长期贷款余额 2.5 万 亿元,同比增长 41.5%;科技型中小企业贷款余额 2.36 万亿元,同比增长 25.1%;专精特新企业贷款余额 2.72 万亿元,同比增长 20.4%[6]。

(三)科技保险

科技保险是指利用保险作为风险分担方式,对创 新活动(研发、生产、销售、融资、侵权等)中因风 险而发生的损失,由保险公司给予赔偿的保障方式。 我国科技保险起步于 2006 年,经过十几年的发展,国 内已有数十个科技保险险种,风险保障覆盖产品研发、 知识产权保护、贷款保证、研发人员健康等多个方面。

如果按照保险标的物来分类,大致可以分为三类。 第一类,以科技人员、技术产品为保险对象,如研发 人员团体健康险、高企产品出口险;第二类,以成果 转化、研发活动为保险对象,如先用后转险、苏研保; 第三类,以融资为保险对象,如高企小额贷款保证保险。 相较而言,第一类与普通人身保险、财产保险差别不大, 科技属性较弱;第二类科技属性最强;第三类相当于 提供了担保功能。

第二类科技保险以创新活动发生的风险为对象, 最具有代表性。2023 年,浙江在国内率先推出“先用 后转险”。科技成果“先用后转”机制在实施过程中, 可能出现企业欲试用专利而高校对前期“免费环节”心 存顾虑、企业试用成果后不愿“买单”但私下仍使用该项专利等问题,从而导致成果落地难。在‘先用后转’ 过程中一旦发生侵权行为,经鉴定后保险公司会先行赔 付,如果有涉及侵权或违反科研诚信等行为,相关调查 结果会推送至浙江省信用中心,并纳入信用档案 [7]。

三、主要挑战:科技与金融尚未深度融合

科技金融在实践中仍面临着一些难题,虽然具体 形式各有不同,但究其主因还是科技创新与资本融通 尚未深度融合。以资本视角谈融资,以科研视角谈创新, 科技与金融简单叠加,仍是“两张皮”。资本缺乏耐心, 科研脱离市场。具体而言,主要难题与挑战大致有七 个方面。

一是商业银行科创投研能力较弱,传统金融评价 方法对前沿技术、新兴产业还难以识别,缺乏价值发现 和风险控制能力。二是尚未形成市场化的科技信贷风险 防控机制。坏账风险补偿资金高度依赖政府财政牵引。 三是金融机构热衷于支持成果转化中期、后期阶段的头 部科技企业,如独角兽、专精特新小巨人企业,对于尚 未越过“死亡之海”的初创企业热情不足。四是数据孤 岛的现象依然存在,科创企业相关数据分散在科技、工 信、税务、社保、统计等多个部门。五是重数据、轻算 法,科创企业画像难以反映技术资产未来价值。科技企 业评价模型或偏财务,或偏研发,盲人摸象,各说各话, 仅具参考意义,难以完全支撑决策。六是风险投资退出 渠道狭窄,科创企业资本并购不活跃,二级市场 S 基金 刚刚起步,高效、纵横衔接的多层次资本市场体系有待 完善。七是天使、创投基金规模不断壮大,但是民营资 本参与热情不足,各级国有资本投入占比较大。

四、创新启示:构筑科技创新与金融资本“融合 矩阵”

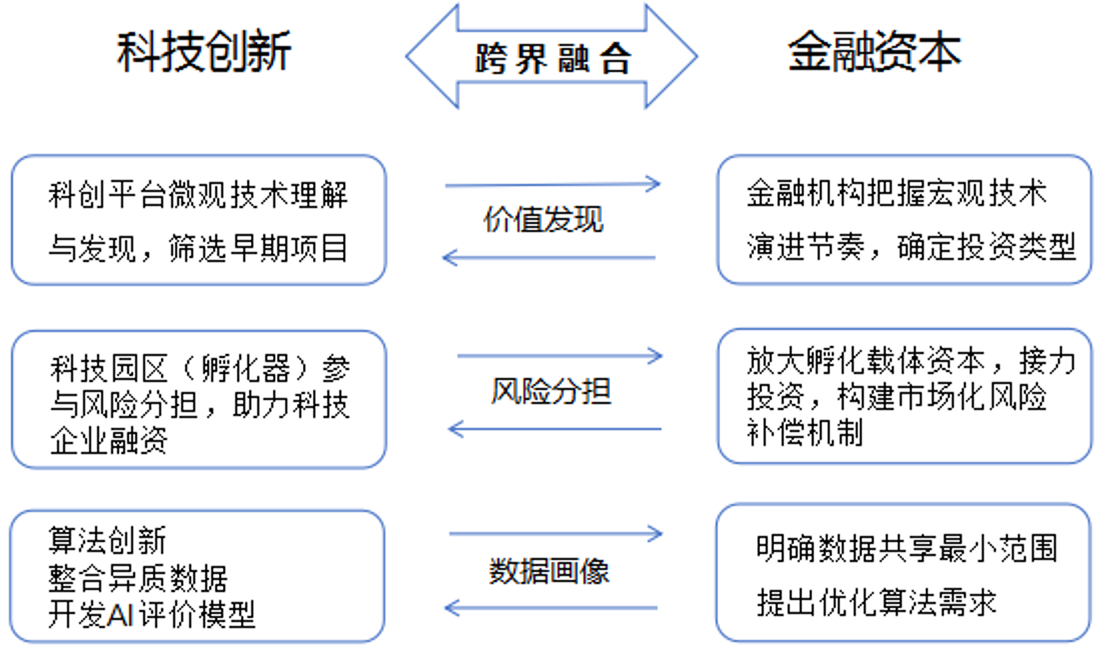

如果借用量子力学的理论来描述,科技金融的 概念可以理解为具有某种“叠加态”,好比旋转的 硬币同时具有正反两面,科技金融也需要从科技创 新和金融资本两个维度来理解和描述,科技金融内 部形成了比较复杂的二维融合矩阵关系。仅仅从资本供给侧去理解科技金融,就会出现看不懂、难估 值的现象。仅仅从创新需求侧来看科技金融,缺乏 市场化的思维,又会出现技术“叫好不叫座”的现 象。科技创新与金融资本的简单叠加并不能有效解 决创新融资难题,必须构筑科技创新与金融资本“融 合矩阵”,推进二者在价值发现、风险分担和数据 画像等方面深度耦合发展(见图 3)。按此逻辑, 本文提出以下四点创新启示。

图 3 科技创新与金融资本“融合矩阵”

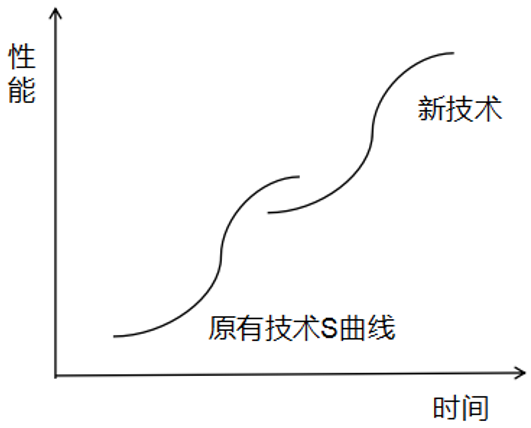

(一)金融机构以技术演进规律把握宏观投资决策

现代技术的复杂性、专业性、颠覆性是阻碍金融 机构理解技术的主要障碍。一方面,在微观上要求金 融机构具备全领域的技术专业能力是不现实的;另一 方面,在宏观上各类技术进步又表现出共同的演化规 律。一项技术会经历婴儿期、成长期、成熟期和衰退 期四个阶段,这构成了技术演进的 S曲线[8]。在婴儿期, 技术性能提升较慢,市场预期比较谨慎;到了成长期, 技术性能提升呈现爆发态势,市场预期迅速走高,并 出现估值泡沫;进入成熟期,技术性能平稳提升,估 值泡沫破裂,市场预期趋于合理;当进入衰退期,其 发展态势平缓,商业化价值已经见顶,随之一条新的 代表未来技术发展方向的 S 形曲线就会出现。技术进 步沿着新旧 S 曲线的转换更迭而不断演化(见图 4)。

图 4 技术演进 S 曲线

S 曲线对金融机构的意义在于,金融机构可以判 断其决策活动是属于科技金融还是传统金融。面对融 资需求,金融机构应该对企业的技术资产进行宏观上 的理解,利用 S曲线等工具判断技术所处的大致阶段, 把握好技术演进节奏。对处于婴儿期、成长期的技术, 采用科技金融的思路;对处于成熟期、衰退期的技术, 采用传统金融的思路。以太阳能电池材料为例,其历 经单晶硅、多晶硅、薄膜电池、钙钛矿等多条 S 曲线 演进,目前投资于钙钛矿就属于科技金融行为。

(二)发挥科技创新平台的技术价值发现能力

传统金融机构,如商业银行、保险公司、券商等, 缺乏在微观上对技术的理解力,这既是专业能力所限, 也是投研成本所限。金融机构所不具备的技术专业能 力,恰好是科技创新平台的优势。科技创新平台主要 类型有国家重点实验室、工程技术中心、概念验证中 心、中试平台、新型研发机构等,一般是依托科研实 力雄厚的高校院所建设,以推进科技成果转化为目标, 可以开展科学研究、技术创新和研发服务等活动,在 各自专业领域具有强大的技术判断和理解能力,甚至 是天使投资能力。

构建金融机构和科创平台深度融合机制。金融机 构可借助科技创新平台的专业能力筛选科技成果转化 早期项目,科技创新平台则借力金融机构放大自有资 本、接力投资、拓展资源链接。从合作机制的形式来看, 可以以科技创新平台为主导联合投资基金开展在孵项 目投融资;也可以由投资机构主导与科研机构合作建 设科创平台来帮助识别科技项目。

目前国内外实践中有一些初步的探索。以概念验 证中心为例,其是指依托高等院校和新型研发机构, 对早期科技成果和未来技术概念进行筛选,提供原型 制造、技术可行性论证、商业模式验证、创新融资, 资源嫁接,降低市场转化风险的新型科创平台 [9]。 如湖北首家概念验证中心—“喻越”。该中心主要 依托华中科技大学在医工装备领域的技术优势,已于 2003 年发布首期验证计划“医工装备概念验证计划”, 设立概念验证专项资金,预计三年投入 1000 万元,每个项目投入 30 万元~ 50 万元,资助期为 2 年,用于 早期项目筛选及商业化验证,并提供技术经纪人跟踪 服务、供应链服务、应用场景搭建等内容 [10]。

又如高瓴资本推出“Aseed+”计划 , 计划 3 年投 资新能源、新材料、生物科技等领域 100家种子期企业, 单笔规模一般在 1 000 万元~ 2 000 万元人民币;并以 “共创”方式与合作伙伴设立概念验证、中试平台, 开展创业孵化、市场验证、产业对接、后续融资等一 体化服务,为初创企业提供全周期支持 [11]。

(三)金融机构和孵化载体共建风险分担体系

传统商业信贷追求的是低风险、低收益,科技信 贷现实却是高风险、低收益。科技信贷风险与收益的 不匹配,使得商业银行对产品已经上市、商业模式已 经发展成熟的头部科技企业“趋之若鹜”,对初创期 科技中小企业“望风却步”。贷款利率的提升空间有限, 商业银行分业经营的约束又使得投贷联动难以真正联 合,商业银行面临风险防控的难题。

目前,流行的解决办法是将压力传导给政府。实 践中主要有三种方式。第一类是政府设立科技贷款风 险补偿资金池,当不良贷款发生时,由政府给予一定 比例(30% ~ 50%)风险补偿,以分散银行风险,如科 保贷等。第二类是设立国资担保公司,为科技贷款提 供担保,风险代偿比例高达 80% 左右,如科担贷。第 三类是由国有保险公司为科技企业贷款提供信用保证, 一般赔付率在 50% 左右,如科技保证保险 [12]。政府参 与风险分担的同时,也会提出相应要求,如贷款对象 须是高新技术企业、需向企业提供优惠贷款利率、对 小额贷款减免担保费等。

政府不是市场主体,更不是创新主体,既没有价 值发现的商业技巧,也没有技术理解的专业能力。由 于优惠利率降低了企业融资成本,实践中此类政策工 具往往异化为商业银行笼络优质客户的价格手段。初 创科技企业融资难并未真正破解。政府有限财力相对 信贷海量市场也是杯水车薪。

科技园区、孵化器、众创空间等孵化载体很多 具有技术背景,对在孵企业的技术先进性、未来市场前景有着深刻的理解,且与企业朝夕相处,实时了解 企业动态。对于优质种子企业,科技园区在资金融通 上助其一臂之力,分享企业成长收益,也是增强科技 园区自我造血功能的重要途径。2023 年全国众创空 间房租及物业收入占比约为 31%,投资收入占比仅为 5.8%[13],投资收益占比偏低。

可以让科技园区(孵化器、众创空间)加入风险 分担体系,探索新型科技贷款产品—科技园区贷。 具体设计思路如下:商业银行可与科技园区等载体合 作,共同商定信贷额度,科技园区出资设立风险补偿 资金池,凡是合作科技园区推荐的企业,商业银行立 即发放贷款,实现“见推即贷”。如果发生坏账,科 技园区分担一定比例的损失,同时也允许科技园区向 企业收取一定的担保费;商业银行利用科技园区对在 孵企业的专业理解力和信息掌控力来控制风险;科技 园区利用商业银行放大自有资本、扩展资源链接,实 现孵化收益最大化。

(四)算法创新、数据共享,打造 AI 时代评价模型

近年来,人工智能技术不断突破,大数据、云计 算应用日益普及,国内一些地区已开始尝试打造线上 智慧融资云平台,如武汉面向中小企业融资的“汉融 通”平台、河南省中小企业融资云平台等。以“汉融通” 为例,其实现了平台与经办银行、智慧城市数据系统 直连,平台上设有 301 专区,即“3 分钟申贷、0 人工 干预、1 秒钟放款”,企业从申请到放款全在线上完成,贷款额度由系统综合大数据进行 AI 计算 [14]。但以上 平台并不是科技企业专属融资平台,科技企业 AI 评价 模型是决定融资云平台成败的关键。

科技企业 AI 评价模型包括数据、算法和算力三部 分。目前就科技金融的实践来看,算力尚不成问题, 算法尚未真正突破,数据共享尚在其次。

用数据为科技企业画像,往往令人联想到大数据, 数据越多、越全,企业画像越精准。但是算法比数据更 为重要,如果评价指标无法反映技术创新的潜在商业价 值,即使数据再多也无济于事。当前科技企业评级指 标,往往将传统的财务指标和反映企业研发能力的科研 指标简单叠加,这种算法模型更适宜描绘商业模式成 熟的头部科技企业,对初创科技企业的未来价值则无法 表达,其筛选结果又回到“锦上添花”的传统金融选 择,对于需要“雪中送炭”的初创科技企业仍无法识 别。设计反映技术资产未来商业价值的评价指标,创 新模型算法,是当前评价模型亟待突破的核心难题。

模型算法不突破,数据共享的范围就不会有确切 边界,会陷入数据越多越好的感性认识之中。优秀的 算法只需要适量的数据就能得到正确的结果。当然, 目前还存在数据孤岛的现象,分散在不同政府部门的 科研、社保、纳税、专利等数据还有待进一步整合。 但是共享数据的广度和深度,必须以算法需求为基本 依据,同时考虑商业安全、个人隐私等因素,来划定 够用、最小的数据边界。

参考文献:

[1] 曾刚,杨川.科技金融:中国创新金融的实践[EB/OL].(2024-03-21)[2024-06-28].https://baijiahao.baidu.

com/s?id=1794137106127507292.

[2] 张晓晶.做好科技金融这篇大文章[N].学习时报,2023-12-27(A1).

[3] 郭静原.金融支持科创力度持续提升[N].经济日报,2023-7-28(3).

[4] 孙瑜,刘垠.创新积分制:精准破解科技企业融资难题[N].科技日报,2023-06-14(1).

[5] 国家知识产权局.提升知识产权质押融资 助益营商环境优化[EB/OL].(2024-03-19)[2024-06-27].https://www.cnipa.gov.cn/art/2024/3/19/art_3357_191075.html.

[6] 中国政府网.央行:推动科创型企业贷款持续保持较高增速[EB/OL].(2023-07-27)[2024-07-01].https://www.gov.cn/zhengce/202307/content_6894867.htm.

[7] 邹倜然.先试用后“买单”,让科技成果不再“束之高阁”[N].工人日报,2024-01-17(7).

[8] 孙黎,邹波.踏准技术路线图的节奏[J].清华管理评论,2019(10):31-39.

[9] 许彬彬,周超,范存义.基于科技成果转化的概念验证中心研究综述与展望[J].杭州科技,2024(2):46-51.

[10] 长江网.1000万元“投小”“投早”,我省打造首个“概念验证中心”[EB/OL].(2023-04-26)[2024-06-28].http://news.cjn.cn/csqpd/wh_20004/202304/t4537735.htm.

[11] 中证网.高瓴宣布推出“Aseed+”主推共创模式 计划三年投资100家种子企业[EB/OL].(2022-09-28)[2024-07-15].https://www.cs.com.cn/cj2020/202209/t20220928_6300680.html.

[12] 冯颖,尹成远.河北省“政银保”小微企业贷款保证保险的创新实践[J].中国保险,2016(6):19-22.

[13] 湖北日报.如何将培育孵化价值收益最大化?150位创孵“高手”在汉共谋专业化发展新路径[EB/OL].(2024-04-09)[2024-06-29].https://news.hubeidaily.net/pc/c_2470548.html.

[14] 管妮娜.武汉小微企业恢复发展融资难问题研究:基于政府“有形之手”引导的视角[J].江汉大学学报(社会科学版),2021,38(4):81-95,127.

作者简介:朱巍,男,1978 年生,硕士,武汉市科技发展促进中心,研究员,研究方向为科技战略、科技金融。